企業型DC

確定拠出年金(企業型DC)のキーワードは!

確定拠出年金(企業型DC)には、3つのキーワードがあります。

確定拠出年金共通メニュー

企業型DCって、どんな制度!

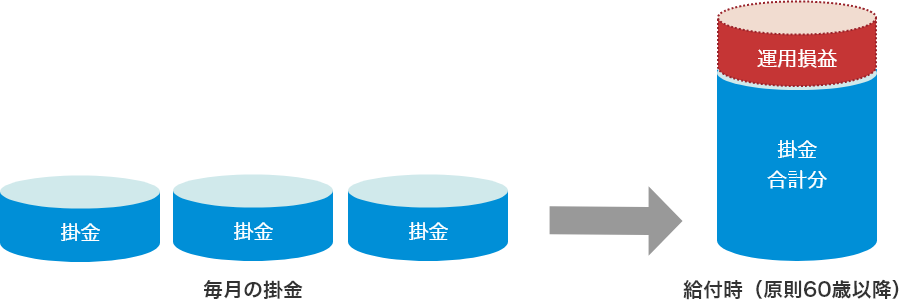

企業型DCとは、事業主が拠出した掛金と、加入者が運用することによって得られる運用損益との合計額をもとにして、将来、給付される金額が決定される国の法律に基づいた制度です。

(出所)各種HP・資料等を参考に、三菱UFJアセットマネジメント作成

- ※運用の結果次第では、損益はマイナスになることもあります。企業型年金規約に定めた場合は、加入者も拠出可能。(マッチング拠出)

企業型DCの加入対象者は!

企業型DCの加入対象者は会社員になります。

(出所)各種HP・資料等を参考に、三菱UFJアセットマネジメント作成

- ※1企業型DC等においてマッチング拠出(加入者が掛金を拠出)している場合、「iDeCo」には加入できません

| 企業型DC | iDeCo | |

|---|---|---|

| 口座開設期間 | 65歳まで | 65歳まで |

| 運営主体 | 事業主 | 国民年金基金連合会 |

| 運営管理機関 | 労使合意で選定 | 個人で選定 |

| 拠出 | 事業主(企業年金規約に定めた場合は、加入者個人によるマッチング拠出が可能) | 加入者個人 |

| 投資可能商品 | 預貯金、保険商品、投資信託 等 | 預貯金、保険商品、投資信託 等 |

(出所)各種HP、資料等を基に三菱UFJアセットマネジメント作成

- ※上記の説明は概要であり、すべてを網羅したものではありません。

また、一般的な説明であり、金融機関(運営管理機関)ごとに違う対応となる場合があります。くわしくは金融機関(運営管理機関)にお問合せください。 - ※上記は、作成時点の情報に基づいて作成していますので、今後変更となることがあります。

- ※マッチング拠出とは、企業型DCで、加入者が一定の範囲内で事業主掛金に上乗せして拠出できる掛金。

確定拠出年金制度のくわしい内容については、厚生労働省のサイトをご覧ください。

企業型DCの税制上のメリットは!

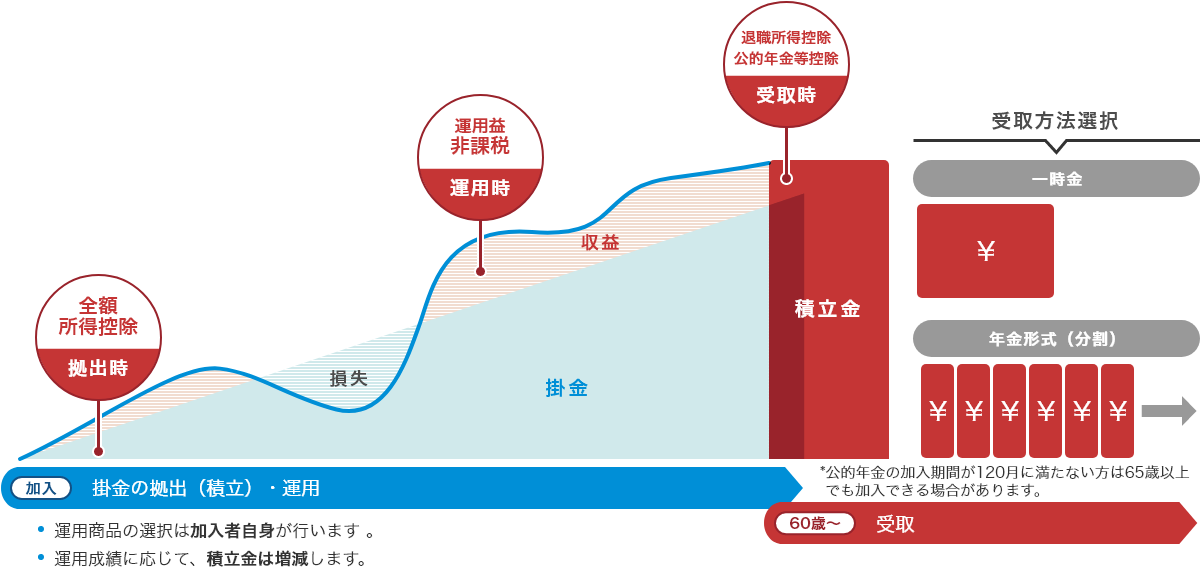

企業型DCでは、個人で資産運用を行い、老後に備えての資産形成を目指す方のために、3つの税制メリットが設けられています。

(出所)各種HP・資料等を参考に、三菱UFJアセットマネジメント作成

ご加入時の留意点

原則60歳になるまで引出しできません。

資産の運用は加入者自身が行い、受け取る額は運用成績により変動します。(元本を保証する運用商品もあります。)

口座管理手数料などがかかります。

掛金には、上限があります。

企業型DCとNISAの違いは!

企業型DCは、NISAと比較して異なる税制優遇を受けられるのに対して、引き出しは60歳以降と制限があります。

| 企業型DC | iDeCo | NISA | ||

|---|---|---|---|---|

| 成長投資枠 | つみたて投資枠 | |||

| 口座開設 | 65歳まで | 恒久 | ||

| 非課税保有期間 | 最後の給付を受取るまでの全期間 | 無期限 | ||

| 掛金 | 所得控除 | - | ||

| 運用益 | 非課税 | 非課税 | ||

| 受取時 | 退職所得控除または公的年金等控除 | - | ||

| 引出し | 原則60歳まで不可 | いつでも可 | ||

企業型DCにおけるご注意事項

原則として、60歳以降でないと引き出せません。

- 加入者は原則60歳から受け取ることができますが、通算加入者等期間※が10年に満たない場合は、受給開始年齢が60歳よりも後になる場合があります。

- ※通算加入者等期間とは、企業型DCの老齢給付金の支給要件となる期間で、企業型年金加入者期間等を合算した期間。

ご留意事項

当ページの図等は、全て、イメージです。

当ページの内容、図、表等については、三菱UFJアセットマネジメントが各種資料、各種ホームページ等を参考に、作成しています。

3つの税制メリット

- 加入者がマッチング拠出した掛金が全額所得控除されます。

- 運用益も非課税で再投資されます。

通常、金融商品の運用益には税金(源泉分離課税20.315%)がかかりますが、確定拠出年金の運用益は非課税です。 - 受け取るときも税制優遇措置があります。

老齢給付金を一時金として受け取る場合は「退職所得控除」、年金として受け取る場合は「公的年金等控除」という控除が受けられます。

確定拠出年金への加入に関する留意点

確定拠出年金に加入するに当たっては、以下の点に留意が必要です。

-

1.運用は加入者ご自身が行います。

積立金の運用は加入者ご自身の責任で行われ、受け取る額は運用成績により変動する仕組みです。取扱い金融機関(運営管理機関)が運用商品を提示していますので、よく検討してから運用しましょう。- ※運用商品の中には、元本保証のない商品もあります。商品の特徴をよく理解したうえで選択してください。

-

2.中途での引出しに制限があります。老後の資産形成を目的とした年金制度であるからこそ、税制優遇措置があります。このため、原則60歳まで引き出すことができませんので、注意してください。

-

3.口座管理手数料などがかかります。毎月の口座管理費等の各種手数料があるので、手数料については、事前に十分ご確認ください。

- ※本資料は、作成時点の情報に基づいて作成していますので、今後変更となることがあります。

投資信託をご購入の場合は、運営管理機関よりお渡しする確定拠出年金向け説明資料または投資信託説明書(交付目論見書)をご確認のうえ、ご自身でご判断ください。

投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。

確定拠出年金で投資信託をご購入の場合は、運営管理機関がお申込みの取扱いを行い、委託会社が運用を行います。

- 当サイトは、確定拠出年金の加入者、運営管理機関等に対して情報提供を目的として三菱UFJアセットマネジメントが作成したものであり、個別商品の勧誘を目的とするものではありません。

- 当サイトの内容は作成時点のものであり、今後予告なく変更される場合があります。

- 当サイトの内容の著作権は、原則として弊社に属しており、掲載内容を弊社に無断で複製、引用、転載等を行うことはできません。

- 当サイトの内容は、弊社が信頼できると判断した情報により作成しておりますが、その内容の完全性、正確性について、保証するものではありません。

- また掲載データは過去の実績であり、将来の運用成果を保証するものではありません。

- 当サイトに掲載されている情報(リンクされている外部サイトの情報も含む)に基づいて被ったいかなる損害についても一切の責任を負いません。

- 投資信託をご購入の場合は、運営管理機関よりお渡しする確定拠出年金向け説明資料または投資信託説明書(交付目論見書)をご確認のうえ、ご自身でご判断ください。

- 投資信託は、預金等や保険契約とは異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。銀行等の登録金融機関でご購入いただいた投資信託は、投資者保護基金の補償の対象ではありません。

- 確定拠出年金で投資信託をご購入の場合は、運営管理機関がお申込みの取扱いを行い、委託会社が運用を行います。

2024年12月23日時点